株式会社 日本リスク総研

日本リスク総研 お問い合わせは 03-6228-7461

リスクマネジャー資格講座

NPO法人日本リスクマネジャー&コンサルタント協会(RMCA)では様々なリスクマネジメントに関する資格講座を開講しておりますが、RMCA自体が資格認定している講座は以下の4つであり、これらのコンテンツや講師の多くは弊社が提供しています。これらの講座によって幅広くリスクマネジメントに関する知識を吸収して頂き、多くの方々がリスクマネジャーやリスクコンサルタントとして活躍することがリスクマネジメントの普及には必要不可欠です。

リスクマネジメントに関する最も基本的な知識を習得するための講座であり、受講することで修了証が発行され、認定講師資格の受験資格が得られます。

基礎講座はDVDでも受講することが出来ます。

リスクマネジメントに関する幅広い知識を習得するための講座であり受講後、試験に合格することで「リスク診断士」の称号が与えられ、「リスク診断ソフト」を使う権利が与えられます。(有料)

リスク診断士講座はDVDでも受講することが出来ます。

リスクマネジメントを実践するに当たり、必要な知識を4日間かけて習得すると共に、演習を通してリスクアセスメントの手順や手法を学びます。試験に合格し、レポートを提出することで「上級リスク診断士」を名乗ることが出来ます。

「リスクマネジメント基礎講座」を受講した方々は、さらに「認定講師資格」の筆記試験と実技試験に合格する事でNPO法人の「認定講師」となる事ができ、基礎講座の講師を自分自身で行う事が可能になります。

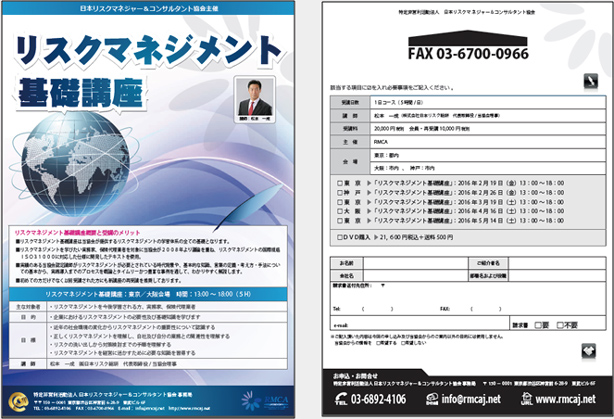

リスクマネジメント基礎講座

- 基礎講座はRMCAが提供するリスクマネジメントの学習体系の全ての基礎となります。

- リスクマネジメントを学びたい実務家、保険代理業者を対象にRMCAが2008年より議論を重ね、リスクマネジメントの国際規格ISO31000に対応した仕様に開発したテキストを使用。

| 講座名 | リスクマネジメント基礎講座 |

|---|---|

| 主な対象者 | リスクマネジメントを今後学習される方、実務家、保険代理業者 |

| 目 的 | 企業におけるリスクマネジメントの必要性及び基礎知識を学びます |

| 目 標 | 近年の社会環境の変化からリスクマネジメントの重要性について認識する 正しくリスクマネジメントを理解し、自社及び自分の業務との関連性を理解する リスクの洗い出しから対策検討までの手順を理解する リスクマネジメントを経営に活かすために必要な知識を習得する |

| 受講日数 | 1日コース(5時間/日) 13:00-18:00 |

| 受講料 | 20,000円税別 再受講10,000円税別 |

※リスクマネジメント基礎講座の詳細については以下のHPアドレスを参照して下さい。

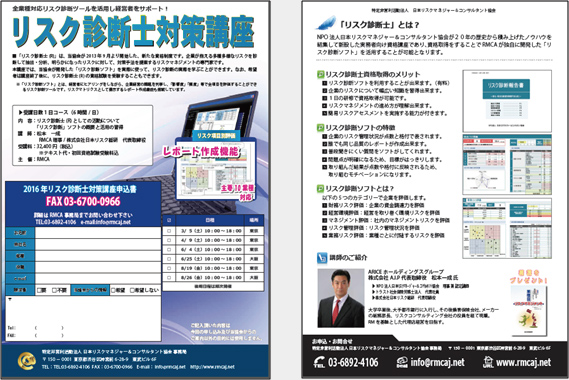

リスク診断士講座

企業活動に必要不可欠なリスクマネジメントの実施状況について、企業を総合的に判断してスコアリングを行うと共に、必要に応じた対策手法の提案ができる専門家として「リスク診断士®」の講座を開講し、認定を行っており、「リスク診断士®」には、当協会より「リスク診断ソフト」を貸与します。(有料)

※「リスク診断ソフト」とは、経営者等へのヒアリングを通して企業が抱えるリスクを幅広く把握すると共に、リスク対策状況や個々の業務的リスクについて「起こりやすさ」と「結果」の分析から評価し、リスクマトリクスとして提示するリスク診断ツールです。

| 講座名 | リスク診断士®対策講座(1日間コース) |

|---|---|

| 主な対象者 | リスクマネジメント基礎講座修了者もしくは同等の知識をお持ちの方 |

| 目的 | リスク診断士®の育成及びリスク診断ソフト活用スキルの習得 |

| 目標 |

|

| 受講日数 | 1日コース(6h/日) |

| 講師 | 松本 一成(株式会社日本リスク総研 代表取締役/当協会理事) |

| 受講料 | 30,000円税別 ※テキスト代・初回資格試験受験料込 |

※リスク診断士の詳細な情報については以下のHPにアクセスしてご確認下さい。

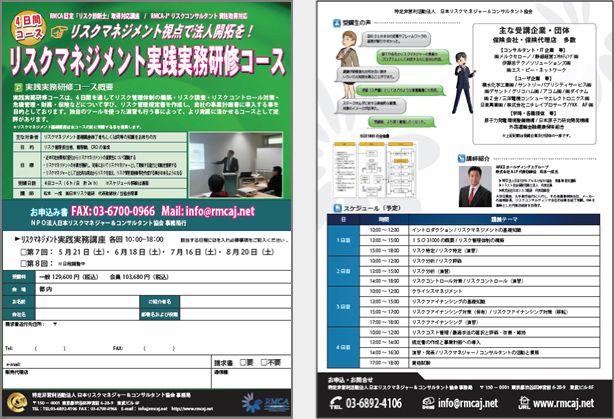

実践実務講座

実践実務講座は、RMCAの講座の中で最上級の位置づけであり、講座を修了して試験と実技試験(レポート)に合格すると上級リスク診断士の称号が与えられます。この講座では、4 日間を通してリスク管理体制の構築・リスクアセスメント・リスク対策(コントロール対策・ファイナンス対策)、危機管理などについて幅広く学び、リスクマネジャーやCRO(チーフリスクオフィサー)として活躍できる人材を養成します。単なる座学だけではなく、個人演習やグループ演習を行うため、実務家養成として定評があります。

| 講座名 | 実践実務研修コース(4日間コース・リスク管理規程書作成研修) |

|---|---|

| 主な対象者 | 基礎講座・リスク診断士修了者もしくは同等の知識をお持ちの方 |

| 目的 | リスク管理担当者、管理職、CROの育成 |

| 目標 |

|

| 受講日数 | 4日コース(6h/日 計24h) |

| 受講料 | 120,000円税別 会員96,000円税別 ※テキスト代込 |

※実践実務講座の詳細については以下のHPにアクセスしてご確認下さい。

認定講師制度

NPO法人日本リスクマネジャー&コンサルタント協会では「認定講師」を募集しています。

「認定講師」とは、当協会の認定教育機関が開催する「リスクマネジメント基礎講座」の講師として認定される制度です。

「基礎講座」の講師としてリスクマネジメントの普及に努めたり、あるいは「基礎講座」以外でもリスクマネジメント関連のセミナーで講師を担当したりするなど多数の方が活躍しております。

| 試験日 | RMCAのホームページを参照下さい。 |

|---|---|

| 受験資格 | 2011年以後に開講のRMCAリスクマネジメント基礎講座を修了もしくはDVD受講後アンケートを提出された方 |

| 試験方法 | 1.模擬授業(正味時間20分) 2.筆記試験(論文含む)(1時間30分) |

| 受験料 | 30,000円(税込) |

※認定講師制度概要

- 認定講師規定

- 「登録証」カードの発行

- スキルアップ講座の受講

- 継続教育としてのポイント制

- 認定講師資格更新手続

- 再認定講師試験の実施

- 認定講師実践トレーニング

※認定講師の詳細については下記のHPにアクセスしてご確認下さい。

セミナー事業

セミナーの形態として自主開催をする場合もありますが、一般的には以下のような様々な団体や企業の取引先及び会計事務所の顧問先等を対象に行う事が多く、機会があればぜひ計画して頂ければ幸いです。詳しい情報や説明が必要な場合はお気軽にお問合せ下さい。

セミナー開催の5つのパターンと内容

- 組合や団体における勉強会として

組合や業界団体等の勉強会にて業界特有のリスクを踏まえたセミナーを開催できます。

⇒業界の特徴を踏まえてリスクマネジメントの必要性を経営層の方々に認識して頂きます - 下請け会社や取引先を集めた勉強会として

バリューチェーンやサプライチェーンを構成する取引先を集めてセミナーを開催できます。

⇒近年は自社のみならず下請けや取引先のリスク管理が求められる時代となっています - 融資先や売掛債権先等に対する勉強会として

金融機関等のように債権を所有しているお客様や取引先を集めてセミナーを開催できます。

⇒売掛債権や貸付金を回収するためには、債務者のリスク管理を徹底する必要があります - 保険業界の方々の付加価値を高める勉強会として

保険会社の社員や代理店等を対象に、RMによる付加価値向上のセミナーを開催できます。

⇒保険はリスクマネジメントの手段であり、保険提案には欠かすことの出来ない視点です - 企業や士業のお客様を集めた勉強会として

企業の法人顧客や士業の顧問先等を集めて情報提供の一環としてセミナーを開催できます。

⇒法人を顧客とする企業や士業は健全な経営を支えるリスク管理の情報提供も重要です

具体的プログラム

※上記以外にも個別のニーズに応じたセミナーを行っておりますので、お気軽にお問合せ下さい。

リスクマネジメントセミナー

従来はリスクやリスクマネジメントの定義にも様々な考え方や意見がありましたが、2009年に発行されたISO31000により定義が確立され、リスクについては従来よりも非常に幅広い概念になりました。このセミナーでは、そういったリスクマネジメントを初めて学ぶ方に基本的な考え方や知識をつけるためのものです。

- 1)リスク及びリスクマネジメントについて正しい認識を持ち、リスクの持つ様々な特徴やリスクマネジメントの困難性について理解して頂きます。

- 2)リスクマネジメントが必要とされる理由を経営環境や法的環境、雇用環境やステークホルダー等の変化から理解して頂きます。

- 3)リスクマネジメントの前提となる正しい経営や会社の在り方について学び、会社とステークホルダや社会との関係性について理解します。

- 4)リスクマネジメントが全社的な取り組みであり、リスクマネジメントを組織に浸透させていく際の取組み姿勢や注意点を理解します。

- 5)ISO31000の全体像を把握し、どのような原則に基づいて取り組むべきなのか?どのようなフレームワークとプロセスで実行していくのかを理解します。

リスクマネジメントを全社的に進めていくためには、関わる社員がどのようにしてリスクアセスメントを行い、対策を検討するかについて最低限の知識と手順を理解しておく必要があります。このセミナーでは、リスク基準を設定し、リスクシナリオを描いてリスクアセスメントの基本情報となるリスクの構成要素を把握するところから、アセスメントを通して優先順位を確定し、対策を実施してモニタリング及びレビューを行うまでのプロセスをしっかりと理解して頂きます。

- 1)リスクの構成要素について理解すると共に、リスクシナリオを描くことによってリスクアセスメントに役立つ情報を収集する手順について学習します。

- 2)リスクアセスメントを行う上で必要となるリスク基準(定量的基準及び定性的基準)の設定方法を学びます。

- 3)漏れなくリスクを特定し、適切な分析を行うことで優先順位を明確にするために必要なリスクアセスメントの手順とノウハウを習得します。

- 4)リスク対策の全体像を把握すると共に、リスクコントロール対策とリスクファイナンシング対策の種類と効果について理解します。

- 5)リスク対策の実施状況を評価するためのモニタリングとリスク対策の有効性を評価するためのレビューの必要性と手法について理解します。

財務リスクマネジメントセミナー

企業におけるリスクは必ず財務的な影響を及ぼし、それによって企業は価値を下げ、最悪の場合は倒産に至ります。リスクを積極的にコントロールする事は非常に重要なことですが、リスクをゼロにすることが不可能である以上は、事故発生時の損失に耐えれるだけの財務力を構築しておくことが必要となってきます。自社がいくらのリスクまで財務的に対応出来るのか?自社の財務力を超えるリスクに対してはどのような対策を打つべきなのか?この自社の存続を左右する根本的な命題について理解していない企業も多いのが実態です。

このセミナーでは、財務諸表の基礎知識に加えてリスクが財務諸表に与える影響について理解すると共に、財務リスク対策の基本的な考え方と手法について学習します。特に中小企業における財務対策として有効な保有対策と移転対策について詳しく説明させて頂きます。

中小企業において自社の財務力で全てのリスクをカバーできる会社は殆ど無いと考えられますが、そのような会社が本当に効率的・効果的に保険を活用出来ているかというとこちらも不十分なケースが多いと思われます。それは、一つのリスクに一つの保険という単純なマッチングは行っていますが、経営の視点や財務の視点からリスク対策の一つである保険をどのように経営に生かしていくか?どのように財務戦略として活用していくか?の視点が欠けているからだと思われます。リスク対策の一手段である保険をより効率的・効果的に活用していくためには、しっかりと自社を取り巻くリスクの全体像を把握すると共に、自社の財務基準を認識し、優先順位を付けて対応する事が必要になります。

このセミナーでは、リスクマネジメントの手段として保険が果たす役割と限界について理解して頂くと共に、保険を経営に生かすための考え方や保険を見直す場合のポイントについて理解して頂きます。また、経営戦略の一環として保険をどのように活用するかについても説明させて頂きます。

人事労務リスクマネジメントセミナー

業種にもよりますが、多くの中小企業にとって人材は最も重要な経営資源と言っても過言ではないと思います。しかしながら、人材に関わる悩みを抱えている経営者が多数いることも事実であり、人材は扱いを間違えると非常に危険なリスク要因にもなってしまいます。ここでは幅広い人事労務リスクについての知識を習得して頂き、人材リスクに関するリスク感性を高めて頂きたいと思います。

業種によってリスク量は異なりますが、従業員が一人でも存在すれば労働基準法上の災害補償責任を負う事になるため、ほとんどすべての企業が抱えているリスクと言っても過言ではないと思います。この労働基準法の災害補償責任は、基本的には政府労災に加入する事でその義務は免れるようになっています。しかしながら、近年においては福利厚生の一環として「上乗せ労災規程」などを作成している企業も多いため、政府労災のみの対応が困難なケースも存在します。また、「安全配慮義務違反」として労働基準法の災害補償責任のみならず、民事上の賠償責任を求められるケースが増加しており、非常に巨額の損失を企業がこうむる可能性が出てきております。このセミナーでは、労働災害及び労災保険の基本的知識に加えて最近の事例を通して安全配慮義務違反が問われるケース等を紹介し、具体的な対策手法等について説明させて頂きます。

近年はメンタルヘルスに関する労働災害が増加し、それと共に雇用トラブルが多く発生している現状があります。そのような状況を受けて、2015年12月にはストレスチェック制度が施行され、従業員が50人以上の事業場については実施が義務付けられました。しかしながら、ストレスチェック制度自体にもまだまだ課題がありますし、50人未満の事業場は何もしなくても良い訳ではありません。また、メンタルヘルスの問題は継続的な雇用環境がもたらす場合も多く、安全配慮義務違反を問われる可能性も高いことからしっかりとした認識を持って取り組むべき課題であると考えられます。

このセミナーでは、メンタルヘルスやストレスチェックの基本的な知識を習得するだけではなく、どのようなケースで労災認定がなされ、どのような状況が安全配慮義務違反となるのかを認識し、それらに対してどのような対処法があるのかについて説明させて頂きます。

就業規則は常時10人の従業員がいる事業場については労働基準法で作成が義務付けられ、労働基準監督署への届出が必要となります。そのため、多くの企業で定められてはいますが、その内容については余り重要視されず、変更も行わないため労働環境の実態に即していないケースも多く、それらが雇用トラブルの一因になっています。

しかし、就業規則は労働基準法さえ下回らなければ企業が自由に作成して良いものであり、人事労務リスクへの対応上においても、雇用トラブルの回避や社員のモチベーションアップにおいても非常に有効な手段となるのです。にも関わらず、多くの会社が作成していなかったり、作成していても見直しが出来ていなかったり、内容について経営者が把握していないケースや作ったにも関わらず監督署への提出や従業員への周知を行っていない会社もあるのが実態です。

このセミナーでは、まず就業規則の基礎知識を習得して頂き、就業規則の重要性・必要性を認識して頂きます。その上で人事労務リスクに対して就業規則が果たす役割について認識して頂くと共に、就業規則の内容について問題が生じやすいケースを取り上げ、具体的な事例を織り交ぜながら説明をさせて頂きます。

保険業界向けセミナー

保険はリスクマネジメントの手段であり、企業の財務を守るために必要不可欠な金融商品ですが、残念ながらその保険を取り扱う保険代理店の多くは保険商品については非常に詳しいですが、財務に関する知識やリスクマネジメントに関する知識が乏しいのが現実かと思います。しかし、今後の保険業界のことを考えると、個人マーケットが少子高齢化によってどんどん衰退し、多くの巨大資本が参入してくる中で、専業代理店がマーケットの中心に据えるのは間違いなく中小企業や富裕層になってくるでしょう。そこで差別化を図り、適正提案を実践していくためには財務やリスクマネジメントの知識は必要不可欠になってくると想定されます。

このセミナーでは、今後中小企業マーケットをターゲットとして活動していく保険代理店の皆様に対して、これからの保険代理店の在り方や商品内容とは違った保険の持つ価値や限界を知って頂くと共に、保険提案で抑えるべきポイントや保険を見直す場合の提案の切り口などについて詳しく説明をさせて頂きます。また、経営計画等の視点から財務戦略として如何に保険を活用するかについて説明させて頂く事で、従来の保険代理店とは違った企業との関係性を構築するノウハウを提供させて頂きます。

保険代理店の存在意義はお客様を守ることであり、単に保険を売ればよいとか、規模を大きくすれば良いというものではありません。しかしながら、お客様を守り続けるために、変化する業界環境の中で生き残っていく必要があり、困難ではあっても様々な取り組みにチャレンジしていく事が必要となってきます。保険代理店の合併は単なる手数料ポイントの維持とか規模拡大のためだけに行うのであればリスクが大きくなるだけなので辞めた方が良いと思いますが、理念やビジョンを同じくし、価値観が共有できる仲間が集まるのであればこれほど心強いものはありません。お互いの経験値やノウハウや知識を相乗効果にする事で今まで以上に品質の高いサービスが提供出来ますし、それぞれの得意分野を生かすことによって会社のマネジメントやバランスも非常に良好になる事が想定されます。

このセミナーでは、保険代理店がお客様の真の満足を追求し、価値を高めていくための戦略の一つとして仲間作りを取り上げ、これからの代理店経営において仲間作りが必要な理由や代理店合併のメリット・デメリットを理解して頂くと共に、代理店合併のポイントについて説明させて頂きます。「良い人がいたら」という受け身の姿勢ではなく、戦略的に仲間作りを進める方法や合併後の組織作りについても事例を交えて説明させて頂きます。

保険代理店は元々個人事業の形態が中心となって発展してきましたが、近年の保険業界の動向を考えますと、今後は組織として体制を構築していく事が必要不可欠になってきていることは誰もが知るところだと思います。にもかかわらず、個人事業の領域から抜け出せない代理店が殆どであるのが実態ではないでしょうか?法人化していたとしても社員は家族だけで社会保険にも入っていないケースや社員はいますがほとんどが歩合給の人材ばかりで指揮命令権も全く働かないという代理店も少なくないかと思います。保険代理店は金融業であり、通常の会社よりも厳しくガバナンス態勢が問われる業態です。にもかかわらず、未だに同族経営が中心となり、経営者の営業力に依存し、組織化によって将来的な存続や品質確保が担保されていないのが現状でしょう。

会社としての本来のあるべき姿、金融機関としてのあるべき姿をしっかりと認識すると共に、保険会社の保険商品という経営資源に依存するのではなく、自社の経営資源を構築し、明確に他代理店との差別化を図る戦略や計画がこれからの代理店には必要不可欠であると考えます。

このセミナーでは、従来型の保険代理店経営から脱却し、組織化・企業化への転換を目指す代理店に対してマネジメントの基礎知識を理解して頂くと共に、理念やビジョンや戦略の重要性と経営計画の作成の仕方などについても説明させて頂きます。また、保険代理店の経営資源は人と言っても過言ではなく、如何に人材を活用して企業価値を高めるかのポイントを解説致します。

士業向けセミナー

これからの会計事務所の役割は財務会計(過去会計)のルールに基づいて決算書を作成し、適正な納税を支援することは当然ではありますが、それ以外に管理会計(未来会計)を実践する事によって企業価値を守り、高める支援を行うことが重要になってくると考えられます。そういった業務を行うにあたり、未来に大きな財務的なインパクトを与えるリスクをしっかりと把握し、それらのリスクに対応できる財務状況を如何に作り上げるかという事が非常に重要だと思われます。しかしながら多くの会計事務所は財務の事は詳しくてもリスクについての認識はそれほど高くないのが現状であると考えられます。

このセミナーでは、会計事務所にしかできない財務リスクマネジメントの必要性を認識して頂くと共に、財務リスクマネジメントを実践する上で必要不可欠なリスクに関する知識を習得して頂きます。

リスクマネジメントを広く普及させるためには財務情報を持ち、顧客と強い信頼関係を持つ会計事務所の役割が非常に重要です。しっかりとお客様の会社(財務)をリスクから守るためにも会計事務所の方々にリスクマネジメントの重要性を認識して頂きたいと思います。

また、財務力には限界があるのも事実であり、その限界値を超えるリスクに対しては損害保険や生命保険を活用することの必要性についても認識して頂きたいと思います。財務の限界を知っている会計事務所だからこそ保険の重要性を認識しなければ最終的に会社(財務)を守る事が出来ません。

企業において最も重要な経営資源の一つである人材は活用の仕方次第で貢献度を高め、大きな役立ちを提供する場合もあれば、会社に対して悪意を抱き、生産性の低下やブランド下落をもたらすような事故を起こすケースもあります。つまり、人材はもろ刃の剣であり、しっかりとした対策を講じていなければ大きなリスクを抱える事になる事を理解しておかなければなりません。そして、そのようなリスクに対応できる専門家は社会保険労務士しかいないことをしっかりと認識して頂き、企業の人事労務リスクに対応して会社を守ることがこれからの社会保険労務士の社会的使命であるとの認識を共有したいと思います。

社会保険労務士においても会計事務所と同じく、事後処理的な業務はだんだんとなくなり、将来の人材戦略や人材の活性化や教育・研修を通した企業価値の向上や将来に発生する人事労務リスク(高齢化、引き抜き、労災事故、社内不正、パワハラなど)に対してどのような準備を行うかという未来戦略を立てていく必要があると考えらます。人事労務リスクマネジメントを勉強し、習得することによって更に付加価値の高いサービスを提供し、差別化要素とし、それによって健全な企業経営を支えていく事が可能となります。

また、社会保障や労災が不十分であることを認識しているのも、雇用トラブルや賠償事故が発生する可能性を理解しているのも社労士ですが、それらのリスクに対しては損害保険や生命保険をうまく活用する事が必要であり、それらの提案をすることが最終的に会社を守る事に繋がる事も説明させて頂きます。

その他RMセミナー

リスクマネジメントとは非常に幅広いリスクを対象にするため、弊社のみで実施できるセミナーにも限界があります。しかしながら、様々な専門家とのネットワークやRMCAとの連携によって様々な企業ニーズに対応する事が可能となっています。 個別のリスクに関するセミナーや業種特有のリスクに関するセミナー、BCPやコンプライアンスに関するセミナーなど、下記に対応可能なセミナーを記載しておりますが、ここに記載が無い内容であっても対応は可能ですので、ご要望がございましたら何でもお問合せ頂ければ幸いです。